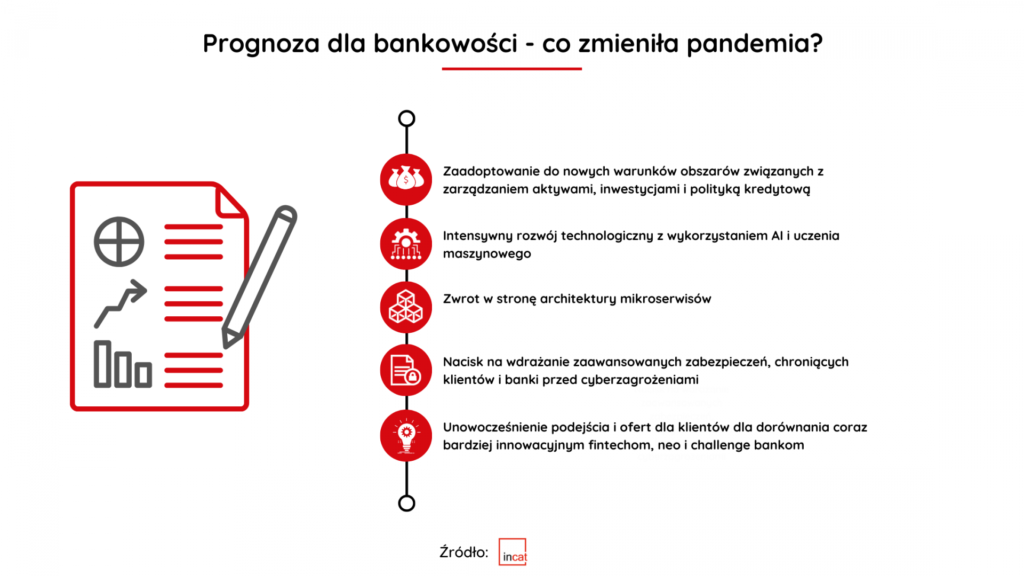

Ekonomiści wskazują, że aby utrzymać płynność finansową po kryzysie związanym z koronawirusem, banki będą musiały przeprowadzić zmiany w kluczowych obszarach. Przyspieszyć ma proces cyfryzacji i rozwój technologiczny, szczególnie w kwestii wykorzystania architektury mikroserwisów, sztucznej inteligencji i uczenia maszynowego. Zmianie ma ulec podejście do zarządzania aktywami, inwestycjami oraz polityki kredytowej. Banki mają też zwiększać konkurencyjność względem coraz bardziej innowacyjnych fintechów, challenger i neo banków.

Choć pierwsza fala niepewności związanej z epidemią koronawirusa wydaje się być za nami, a kolejne obszary gospodarki rozpoczynają proces odmrażania wygląda na to, że dla wielu branż to nie koniec zmian, a zaledwie ich początek. Jednym z takich sektorów jest niewątpliwie bankowość, na kondycji której odbiły się niższe stopy procentowe, wakacje kredytowe oraz wszystkie inne ekonomiczne konsekwencje epidemii. Dziś, wobec prognoz ekonomistów wskazujących na możliwy spadek polskiego PKB o nawet 1%, banki stoją zatem przed wyzwaniem sporych zmian.

Aby utrzymać płynność finansową, sektor bankowy będzie musiał wprowadzić modyfikacje w kluczowych obszarach swojej działalności. Przede wszystkim w podejściu do zarządzania aktywami, inwestycjami czy ofertami dla klientów. Konieczny będzie także intensywny rozwój technologiczny branży finansowej, która zacznie wykorzystywać dorobek architektury mikroserwisów, uczenia maszynowego i sztucznej inteligencji. Pojawi się przestrzeń na to, aby tradycyjna bankowość mogła czerpać inspirację w obszarze innowacji od zaawansowanych technologicznie fintechów. Inaczej mówiąc, pandemia przyspieszy proces zmian, w kierunku których bankowość zmierzała od momentu wejścia w życie dyrektywy PSD2– mówi Michał Mazur, senior business development manager z INCAT.

Elastyczność i bezpieczeństwo stają się koniecznością

Jak tłumaczy ekspert z INCAT, choć banki od pewnego czasu podążają ścieżką cyfryzacji, doświadczenia ostatnich miesięcy najprawdopodobniej mocno ten proces przyspieszą. Wraz z wybuchem pandemii organizacje stanęły bowiem przed wieloma wyzwaniami, takimi jak konieczność przeniesienia obsługi klienta do sieci, organizacji pracy zdalnej dla pracowników oddziałów czy poradzenia sobie ze wzrostem obciążeń bankowości elektronicznej i mobilnej. Dla wielu banków te nowe doświadczenia oznaczają konieczność dalszych modyfikacji określonych obszarów funkcjonowania dla poradzenia sobie z długoterminowymi kłopotami finansowymi. Choć czas na inwestycje w technologie wydaje się z tej perspektywy nie najlepszy, wygląda na to, że aby zachować konkurencyjność i klientów, banki będą zmuszone rozwinąć się technologicznie w stosunkowo niedługim czasie.

Co więcej, ze względu na rosnącą w ostatnim czasie aktywność bankowości mobilnej i desktopowej, z której korzysta już ponad 14 milionów Polaków, ważne będzie wdrożenie jeszcze bardziej zaawansowanych zabezpieczeń, które uchronią klientów i same banki przed zagrożeniami niesionymi przez komunikację w sieci. Postępować więc będzie automatyzacja procesów, co może przynieść bankom dalekosiężne oszczędności, zwłaszcza w sytuacji gdy, po doświadczeniach pandemii, jeszcze więcej wątpliwości będzie wzbudzać zasadność utrzymywania tak wielu stacjonarnych placówek bankowych oraz stanowisk, na których obowiązki można stosunkowo łatwo przekazać maszynie. Ponadto, jak zwraca uwagę Michał Mazur, ze względu na szybko rosnące oczekiwania klientów i konieczność stałego poszerzania oferty, banki będą uzupełniać infrastrukturę systemów monolitycznych, które są typowe dla branży finansowej, o rozwiązania oparte na architekturze mikroserwisów, czyli wielu niezależnych od siebie modułów, realizujących określoną funkcjonalność w systemie. Tylko takie podejście umożliwi odpowiedni poziom dynamiki rozwoju innowacyjnych funkcjonalności.

Będzie to konieczne ponieważ, aby zachować konkurencyjność, kluczowa będzie szybka reakcja na to, czego oczekują klienci, a trudno to zrealizować w systemach monolitycznych, w których, w dużym uproszczeniu, zmiana jednej funkcjonalności pociąga za sobą konieczność dostosowywania całego systemu. Mikroserwisy, które charakteryzują się dużą skalowalnością oraz elastycznością, adresują ten problem i wydają się być jednym z właściwych kierunków rozwoju. Doświadczenia pandemii pokazały, że w skrajnych sytuacjach decydujący jest czas, świadomość technologiczna i umiejętność dostosowania się do okoliczności. Moim zdaniem to właśnie te czynniki, wspierane zaawansowaną technologią, zaważą na tym, które instytucje przetrwają i utrzymają status konkurencyjnych graczy na rynku– tłumaczy ekspert.

To przekonanie podzielają autorzy raportu “The impact of artificial intelligence in the banking sector & how AI is being used in 2020” (Business Insider), którzy wskazują na jeszcze jeden aspekt, mianowicie oszczędności. Według ich danych, łączne potencjalne oszczędności dla banków wynikające z implementacji aplikacji AI szacuje się na 447 miliardów dolarów do 2023 roku, z czego 416 miliardów dolarów przypada na front i middle office. Nic więc dziwnego, że aż 75% banków wskazuje w swojej strategii rozwoju na plany związane z implementacją warstwy AI. Strategie te, według wspomnianego raportu, bazują przede wszystkim na holistycznym podejściu, obejmującym AI zarówno w obszarze administrowania danymi, zarządzania zasobami ludzkimi, czy też, idąc o wiele dalej, w tworzeniu linii biznesowych instytucji finansowych.

Na rosnące znaczenie elastyczności w branży bankowej wskazuje także Capgemini, w swoim raporcie World Retail Banking Report. Według ekspertów, nowoczesna bankowość będzie się wkrótce opierać na standardzie szybkiego wdrożenia, podejmowania ryzyka biznesowego oraz upraszczania i automatyzowania procesów wewnętrznych. Oparcie tych przemian na technologii mikroserwisów, wydaje się więc słusznym kierunkiem rozwoju.

Zmiany napędzane nie tylko przez pandemię

Podkreślmy, że zmiany w podejściu banków do innowacji rozpoczęły się jeszcze przed wybuchem pandemii. Za kluczowy uznaje się rok 2019 rok oraz wdrożenie unijnej dyrektywy PSD2 (Payment Services Directive 2), której celem jest bezpieczne wdrożenie idei regulowanego open bankingu. Dyrektywa dała możliwość korzystania z tzw. otwartej bankowości, inaczej mówiąc – kategorii usług płatniczych świadczonych przez zewnętrznych dostawców (Third Party Providers). Dyrektywa pozwoliła takim podmiotom na dostęp do rachunków użytkownika w różnych bankach, realizację płatności na zlecenie zewnętrznego dostawcy czy też weryfikację kwoty na rachunku przed realizacją usługi.

Co kluczowe, realizacja założeń otwartej bankowości dała ogromne pole do rozwoju podmiotom spoza sektora bankowego, które oferują usługi finansowe, takim jak fintechy, challenger banki czy neo banki. Wdrożenie dyrektywy spowodowało, że tradycyjne banki stanęły więc przed konkurencją w postaci podmiotów pozabankowych, które nadal mają dużą szansę na zawłaszczenie sporej części tortu, jakim jest rynek usług finansowych. To wszystko sprawiło, że banki już w ubiegłym roku zaczęły dostrzegać konieczność zmian w zakresie oferty i obsługi klienta, tak aby dotrzymać kroku fintechom, które wręcz prześcigają się w oferowaniu innowacji.

Poza tym otwarta bankowość zwiększyła konkurencyjność pomiędzy bankami. Pozwalając na pełną analizę nowego klienta w kontekście dostępnych danych, dyrektywa PSD2 z jednej strony ułatwiała personalizację oferty, ale z drugiej utrudniła utrzymanie lojalności klienta. Rosnąca transparentność banków i większa konkurencyjność wygenerowała więc nie tylko rozwój produktowy, ale także, a może przede wszystkim – technologiczny.

Także specjaliści z Deloitte nie mają wątpliwości, że banki powinny rozpocząć swoją transformację technologiczną już teraz, jak wynika z raportu “Opening banking through architecture re-engineering”. Droga do nowoczesnej bankowości, choć stanowi wyzwanie, daje możliwość jeszcze szybszego wzrostu oraz tworzenia nowych modeli biznesowych. Ważne jednak, na co wskazuje Deloitte, by w całym procesie zmian nie zapominać o aktualnym środowisku technicznym i ograniczeniach związanych z funkcjonowaniem branży bankowej, takich jak wymagana zgodność z legislacją czy mocno oprocedurowany ekosystem finansowy. W związku z tym trudno mówić o rewolucji w bankowości, a raczej o tworzeniu podwalin pod dalszy rozwój technologiczny.

– Wykorzystywanie sztucznej inteligencji czy uczenia maszynowego przyniosą w bankowości dużą oszczędność czasu i kosztów, a także wpłyną na cyberbezpieczeństwo, zwłaszcza w kontekście zapobiegania defraudacjom lub nadużyciom finansowym. Dla banków będzie to także szansa na skuteczniejsze przewidywanie ryzyka operacyjnego, dzięki jeszcze dokładniejszej analizie ogromnej ilości różnorodnych danych spływających z wielu kanałów – podsumowuje Michał Mazur.

Oprac. INCAT

Wróć

Wróć